今回も経理不正を学んでいきましょう。なお、本記事は不正の手口を確認することにより、このようなことが起きないようにするべきと経営者がきちんとした管理を行ってくれることを期待して記載しています。

本日、東証1部上場企業のイワキ株式会社から「当社子会社元役員による不正行為に関する調査結果について」と題した書面が開示されました。

今回もいつものように手口や問題点を確認しましょう。

現金横領の不正行為の手口

手口は主に3つありました。経理責任者による行為です。

- 入金銀行口座から出金銀行口座への振り替え時に一部を現金等で着服 (#1,2)

- 小口現金の一部を着服(#3)

- 金庫内の回収した大口売掛金の一部を着服(#4)

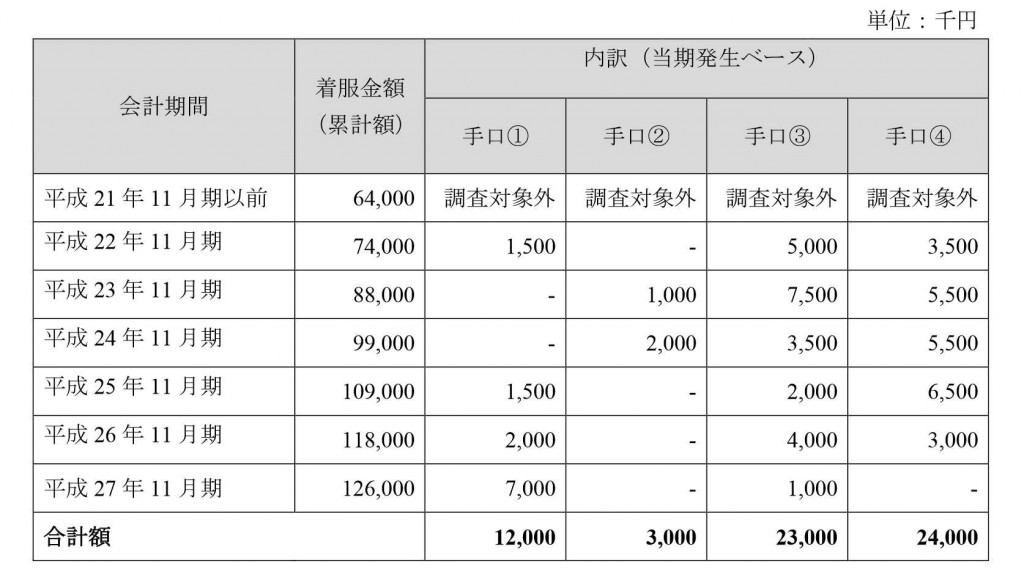

それぞれ以下のような着服のされ方をしました。

被害額としては10年間で1億2600万円の着服が行われたようです。

発覚を免れるため、記帳は着服した額を反映させず、銀行残高との差異は残高確認状を偽造して対応した。

A銀行の残高証明書及び「お取引のご案内」を偽造し、これらの記載を会計帳簿と一致させた。X氏は、残高証明書及び「お取引のご案内」の原本をコピーして必要な数字を切り貼りし、それを再度コピーすることでこれらの偽造を行い、原本はシュレッダーで破棄した。この偽造作業は、ホクヤク本社のオフィス内で行われていた。なお、A銀行の残高証明書は、ホクヤク本社への郵送により受領することも可能であったものの、X氏は、A銀行の窓口に自らが出向いて直接受領していたため、他の役職員がA銀行の残高証明書の原本に触れる機会は無かった。

通常は会計監査で発覚するが、子会社が重要な構成単位と認識されなかったため発覚せず

本件のような手口の場合、会計監査を受けた場合100%発覚する。銀行残高は監査法人が銀行に直接確認するので会社関係者は触れることができず、偽造は銀行担当者しかできない。

イワキは上場企業なので会計監査が義務付けられているが、今回は「重要な構成単位」と識別されていなかったとの記載がある。

監査では一般的に重要性がほぼない場合は「非連結子会社」として、そもそも連結財務諸表の構成要素とはしない。この場合は「無視」しているのと同様になる。

今回の場合、子会社は「非連結子会社」ではなく「連結子会社」(有価証券報告書を見ればわかる)。そのため、銀行への直接確認(確認状)の手続きくらい監査法人でやってもいいのではないかというのが率直な印象。

ちなみに、監査法人は「あずさ監査法人」で大手の一角。

様々要因があって、非常に小さくてシンプルなビジネスの会社等、リスクがないと考えていたのかもしれません。

不正が起きた原因の整理

報告書では以下のようにまとめています。

組織体制・人員配置の固定化

30年も同じ人が財務・経理を一人で担当していた。

⇒ 話にならない失態。財務と経理は1人でやると不正の温床になりやすい。額が大きくなってきたのであれば、せめて経理はアウトソースする等の内部けん制を敷く必要があった。内部統制ができていない事例。

経理業務に係る社内手続きの形骸化

社長承認は受けていたが、証票も添付されておらず、チェックされていなかった。

⇒ 社長はめくら判を押していた。チェックする場合には細かくチェックしないでも最低でも説明を求めたり、ランダムで詳しく確認する等の上司として当然の業務がされていなかった。

取締役会による監視・監督が有効に機能していなかった

貸借対照表や資金繰りについて議論していない

⇒ 決算数値は取締役会の重要な報告事項。きちんとなぜ買掛金が増えたのかや銀行残高の増減について確認しておけば、経理担当者が不正をするのを躊躇する抑止になったはず。

監査役による監査が場当たり的で予測可能だった

監査計画なしに場当たり的にやっていたため、有効な監査ができていなかった。

⇒ 子会社の監査役は経理の知識が豊富な場合とは限らない。本来は銀行預金残高くらいチェックしてもいいとは感じるが、ある意味しょうがない。親会社の内部監査チーム等がきちんと対応するべきであったと思われる。

以上、4つの理由が挙がっているが、基本的には一つ目の、「経理」と「財務」を分けていれば、そもそもこのようなことは起きなかったでしょう。銀行振り込みデータは経理が作って社長が振り込み承認をやったっていい。比較的規模が小さい会社にはおすすめのやり方です。ゴトウビ(5、10日)にしか振り込みは基本的にはしませんのでそんなに負担になることはないでしょう。業務の割り振りが甘かった。これに尽きると思います。

ドキドキが止まらない横領発覚の経緯

イワキ並びにその国内子会社及び海外子会社(以下「イワキ・グループ」と総称する。)は、平成18年6月に策定された「イワキ・グループ中期経営計画2006-2008」の中で、「グループ全体の間接業務をシェアドサービスセンター化することによりコスト削減とサービスレベル向上を実現」することを掲げ、その一環として、イワキによる子会社の資金管理の導入を目指していた。

イワキによる資金管理の導入時期は子会社によって異なっていたが、ホクヤクでは平成28年11月期から開始する予定であったため、平成27年11月上旬には、イワキ及びホクヤクにおいて、ホクヤクの経理業務をイワキに移管するための準備が進められていた。

その過程で、平成27年11月6日夜、イワキ経理部の従業員がインターネットバンキングによりホクヤクが保有するA銀行B支店当座預金口座(以下「A当座口座」という。)の預金残高を確認したところ、総勘定元帳上の預金残高とインターネットバンキング上の預金残高とに1億2,600万円の不一致があることが判明し、同月9日には、イワキ経理部部長C氏(以下「経理部長」という。)及びイワキ業務監査部部長D氏(以下「業務監査部長」という。)が当該不一致の事実について報告を受けた。

その後、同月11日午前にイワキ業務監査部(以下「業務監査部」という。)がX氏にメールを送付し、預金残高証明書等の資料送付を依頼したが、X氏からは、親族の葬儀のため同日午後から同月13日まで休暇をとるので、すぐには対応できない旨の返信があった。

これを受けて、イワキは直ちに社内調査を開始した。平成27年11月11日夜から同月13日にかけて、経理部長及び業務監査部長がホクヤクを訪問し、ホクヤクの代表取締役であるE氏(以下「ホクヤク現代表」という。)の立会いの下で調査を行ったところ、ホクヤクに保管されていたA当座口座に係る残高証明書及び「お取引のご案内」が偽造されたものであったことが判明した。

さらに、平成27年11月13日夜、経理部長及び業務監査部長がX氏に対するヒアリングを実施したところ、X氏は、過去10年以上にわたってホクヤクの現預金から不正に金銭を着服してきたこと、及びその事実を隠蔽するために残高証明書等の偽造を行っていたことを認めた。以上の経緯により、本件不正行為の発覚に至った。

イワキ本社の対応は見事。「直ちに調査を開始」、証拠を固めた「11月13日に本人にヒヤリング」はなかなか良い判断です。

今後、子会社元役員に対する刑事告訴及び債権者破産の申立て等の然るべき法的措置を行う予定です。

とありますので、徹底したなかなか良い印象を受けます。刑事告訴で刑事責任を追及、民事は「債権者破産の申し立て等」とありますので、横領した方はお金を使ってしまって手元に資産が無い状態なのでしょう。

ちなみにお金の行方は以下のように記載されています。

本件不正行為に係る着服金はパチンコ等の遊興費、クレジットカードでの買い物代金の支払い及びキャッシング、消費者金融からの借入金返済等に費消したものと認められます。

経営者層の方は、経理財務の人がパチンコ等のギャンブルや高価なものを買っている節があったら注意しましょう。

![[ケーススタディ] バレる海外資金移動。債務を払わず海外逃亡で逮捕](https://eagle-acc.com/wp-content/uploads/2015/11/ATM.jpg)