お金持ちを国税は富裕層と呼んでいます。

国税HPで「富裕層」を検索すると137件ヒットしました。一番最近の文書は札幌国税局の富裕層への対応結果です。

札幌では追徴税額は3億2千5百万円の成果。なかなか誇らしげにアナウンスされています(国税HP プレスリリース)。

富裕層がターゲットにされる理由

日本はご存知の通り所得税は累進課税制度と言って、所得が大きくなればなるほど税率が上がっていく仕組みを採用しています。

そのため、所得が大きい人をターゲットに重点的に調査した方がより多くの成果(追徴等)が出せる可能性が高く、富裕層は必然的にターゲットにされます。

なお、国税のいう「富裕層」の定義は公表されていません。時代に合わせて内部で柔軟に基準を変えて対応しているのでしょう。

年々強まる富裕層に対する税の包囲網

ここで近年国税の新設した規制や手続きを見てみましょう。

| No | 名前 | 適用時期 | 条件 | 内容 |

| 1. | 国外財産調書 | 平成26年から | 国外財産5000万円超 | 住所地等の所轄税務署に提出 |

| 2. | 出国税(国外転出時課税) | 平成27年から | 有価証券等1億円以上 | 国外転出する方が国外に出る前に納税(条件を満たすことにより延期は可能) |

| 3. | 財産債務調書 | 平成28年から | 総所得金額等2000万円超かつ財産3億円以上または国外転出時有価証券等1億円以上 | 財産の種類ごとに必要な事項を記入し重症等の所轄税務署に提出 |

| 4. | マイナンバーによる金融資産所得の一括管理 | 平成33年から | 預金口座や証券口座に適用 | |

| 5. | 海外情報交換制度(OECD共通報告基準) | 平成30年から | 海外に銀行口座等持っている | 各国で口座情報の共有 |

毎年のように増えています。極め付けの対応はマイナンバー制度の導入でしょう。これで今後のすべての制度の土台が出来上がります。

ちなみにですが、2010年からマイナンバー導入を始めているマイナンバー先進国のインドでは、気軽に納税者番号(PAN番号)の新規割り当てを申請できるので複数持てたりします。日本は1人1番号で運用されるようです。

国税庁長官が重点管理富裕層の管理指針を発表。今後の方向性が明らかに。

全国国税局課税(第一・第二)部長会議にて、国税庁長官が、東京、大阪、名古屋の国税局にまずは導入し、その後全国展開を予定する「重点管理富裕層に係る管理等の試行について(指示)」という文書の存在が明らかになりました。本文書は”試行”通達といわれるもので、通常の正式な通達ではなく、まだ”試行”段階の通達です。

これは国税の考え方がわかる良いテキストなので解説します。

表紙を確認(重点管理富裕層に係る管理等の試行について

重点管理富裕層に係る管理等の試行について(指示)

平成27年6月29日

標題のk途について、別添「重点管理富裕層に係る管理・調査体制の事務運営要領」のとおり定めたから、平成27年7月10日以降は平成17年6月21日付課総5-4ほか4課共同「海外金融資産等保有者等に係る管理・調査体制について」(事務運営指針)に代えて、これにより適切に実施されたい。

(趣旨)

いわゆる富裕層については、資産運用の多様化・国際化の進展を踏まえた非事業性所得の的確な把握及び資産課税の観点も踏まえた中長期的な保有資産の動向把握を行うため関連個人・法人を含めた一体的な資料情報の集積及び損益・貸借両面からの多面的な情報分析が重要となっている。

このため、特に重点的に管理すべき富裕層(以下「重点管理富裕層」という。)に関する管理・調査体制の充実強化を図るための試行を実施するに当たり、留意すべき事項を事務運営要綱として定めるものである。

下線や色は私が付けましたんで原本にはありません。

一つ一つ見ていきましょう。

資産運用の多様化・国際化

これは言うまでもありませんが、株式投資、金融派生商品や為替証拠金取引(FX)もずいぶん一般的になりました。また、日本に居ながら海外に上場している会社の株式(正確にはADRといって疑似証券)を売買することもできたりするようになったのは最近です。

非事業性所得の的確な把握

富裕層は資産運用等、事業からではない配当や利子所得、資産の譲渡による所得が大きい。それはピケティの経済学にも述べられているところです。

大小あるかもしれませんが、補足を免れる所得があるのは事実でしょう。それらの把握も目的の一つに挙げられています。

資産課税の観点も踏まえた

やばいのが出てきました。資産課税が意識されています。

資産課税とは財産に税を課すことです。預金や土地、有価証券や債権など財産として持っている額に応じて税金を課す。相続税や固定資産税が資産課税です。

将来は何に課税されるのでしょうか。政策と財源不足次第でしょうか。

資産課税が実施されるのは既定路線のようですね。

損益・貸借両面

こちらも資産課税が意識されています。貸借とは、資産・負債の残高のことです。

いままでは損益(給与収入)等のお金の流れ(フロー)に着目して課税されてきましたが、所得(フロー)が少なくても保有資産がたくさんある方は多い。むしろ保有資産がたくさんある方は会社経費等の節税対策をしている場合が多いので、結果として所得が低くなることもある。所得に着目していると相続税等の資産税の捕捉が漏れる可能性があります。今後は両面から把握していく方針のようです。

次の本文を見てみましょう。

重点管理富裕層に係る管理・調査体制の事務運営要綱を確認

別添

重点管理富裕層に係る管理・調査体制の事務運営要綱

第1 管理の目的

重点管理富裕層及びその主宰法人等については、国内取引はもとより、海外取引についての課税関係の検討も必要であるほか、これらの者に係る所得課税のみならず、相続対策も含めた資産課税の観点をも意識した中長期的な管理を局署・事務系統横断的に行うとともに、各種の資料情報を集約し、総合的な調査を的確に企画・実施できる体制を整備する必要がある。

そのため、試行部署において重点管理富裕層及びその主宰法人等の名簿を作成して一体的に管理するとともに、関係部署と当該名簿を共有し、各種資料情報の円滑な集約及び多角的な分析を行うことにより、これらの者の継続的かつ重点的な管理及び的確な調査を実施するものとする。

第2 管理体制

1. 管理対象者の指定

試行部署は、局課税総括課及び主管課と協議の上、各年5月末日までに重点管理富裕層を指定する。

その際、重点管理富裕層の主宰法人等が局をまたがる大規模なグループを構成する場合には、関係局の試行部署又は課税総括課と連絡を密にして必要な調整等を行うことに留意する。

2. 管理対象者の指定基準

重点管理富裕層として指定する者(以下「管理対象者」という。)は、次に掲げる基準のいずれかに該当する者とする。

(1)形式基準

見込保有資産総額が特に大きい者。

(2)実質基準

形式基準に該当しない者のうち、一定規模以上の資産を保有し、かつ、国際的租税回避行為その他の富裕層固有の問題が想定され、重点管理富裕層として特に指定する必要があると認められる者。

3. 管理対象者グループの範囲

管理対象者及びその関係者のうち次に掲げる者(以下「管理対象者グループ」という。)については、「重点管理富裕層名簿」(別紙)に登載して一体的に管理する。

なお、関係法人については、「法人グループ管理簿」又は「連結親子法人明細表」などを活用する。

(1) 関連個人

関連個人とは、管理対象者と特に密接な関係があると認められる者をいう。

(2)基幹法人

機関法人とは、管理対象者の主宰法人のうち、管理対象者グループの主体になる法人をいう。

(3)関連法人

関連法人とは、基幹法人以外の法人のうち、管理対象者又は関連個人と特に密接な関係があると認められる法人をいう。

4. 納税者管理

(1) 重点管理富裕層名簿による管理

試行部署は、重点間rに富裕層名簿に基づき管理対象者グループの継続的かつ重点的な管理を行い、各種資料情報の集約を図る。

その際、管理対象者が平成26年6月27日付課総6-4ほか4課共同「重要事案管理要項の制定について」(事務運営指針)に定める重要事案管理対象者である場合には、集約した資料情報を統括国税実査官(重要担当)に提供し、納税者管理事務が重複することのないよう留意する。

なお、管理対象者の納税地とされている住所地に居住の実態がなく、他の国税局管内に生活の本拠がある場合には、関係局の試行部署又は課税総括課との間で必要な協議を行う。

(2)重点管理富裕層名簿の庁への提出及び他局への還元

試行部署は作成した重点管理富裕層名簿を核燃5月末までに局課税総括課経由により庁課税総括課に提出し、庁課税総括課は提出された名簿に基づき、管理対象者の機関法人、関連法人又は関連個人(以下「関連法人等」という。)の納税地を管轄する局課税総括課経由により試行部署へ該当する管理対象者グループの名簿を送付する。

(3)重点管理富裕層名簿の関係部署間での共有

重点管理富裕層名簿については、局内の関係各部課及び所轄署において共有する。その際、局内の関係各部課には試行部署が管理しているすべての名簿を提供し、所轄署の筆頭統括官には当該署が所管している納税者が属する管理対象者グループに係る名簿のみを、区分管理欄及び重要事案管理対象欄を空欄にしたうえで提供することとする(庁から送付された他局が管理している管理対象者グループの名簿も含む。)

筆頭統括官は該当する納税者を所掌している担当統括官等に提供を受けた名簿を交付する。

(4) 区分管理

試行部署は、管理対象者グループに係る各種資料情報の多角的な分析並びに過去の富裕層に係る否認事例及び課税困難事例等を踏まえ管理対象者ごとに、1. 課税上の問題が想定され調査企画の着手が相当と認められるもの(A区分)、2. 課税上の問題は顕在化していないものの多額な保有資産の異動が見受けられるなど継続的な注視が必要と認められる者(B区分)、3. 1.及び2.のいずれにも該当せず、経過観察が相当と認められる者(C区分)の3区分のいずれに該当するか各年5月末までに判定し、当該管理区分に基づき、次の通り対応する。

イ A区分への対応

A区分に判定した管理対象者について、試行部署は、当該管理対象者グループに係る課税上の問題点の抽出等に必要な資料情報を集約・分析し、局課税総括課は、試行部署との協議を経て調査企画部署に調査企画を指示する。

なお、A区分に判定した管理対象者については、調査企画が終了するまでの間は、管理対象者の関連法人等(局調査課所管法人を除く。)を含め、原則として局署において調査を実施しないものとする。その際、試行部署は調査を実施しない事案を指定したうえで、局課税総括課経由により主管課を通じ、所轄署の筆頭統括官へ連絡する。

なお、所轄署筆頭調査官は調査を実施しない事案として連絡を受けた後に、消費税の還付原因の確認等のため、調査担当部署において接触が必要となった場合には主管課を通じて速やかに局課税総括課へ連絡する。連絡を受けたの局課税総括課は試行部署と協議の上、接触の要否を判断し、主管課を通じて所轄署の筆頭統括官へ連絡する。

また、基幹法人又は関連法人が局調査課所管法人である場合には、試行部署が調査管理課等と当該法人に対する実地調査計画及び当該管理対象者グループの管理に有効な資料情報の収集等について協議する。

ロ B区分への対応

B区分に判定した管理対象者について、試行部署は、当該管理対象者グループにおける保有資産の動向や不審取引の有無等を多角的に分析するため、有効な資料情報の収集・蓄積に積極的に取り組む。

なお、当該管理対象者については関連法人等を含め原則として局署において調査を実施しても差し支えないが、調査の際には、試行部署が局課税総括課経由により、主管課を通じて調査担当部署又は関係部署に対し、当該管理対象者グループに関する多角的な検討・分析に有効な資料情報の収集等について具体的に指示又は依頼する。調査担当部署は調査終了後、当該資料情報を主管課を通じて局課税総括課経由により試行部署へ提出する。

また調査が予定されていない関連法人等についても、当該管理対象者グループに関する有効な資料情報の把握等のため必要と認めるときは、局課税統括課は、試行部署及び関係部署と協議のうえ、適時に当該関連法人等に対する調査の実施を指示又は依頼できるものとし、調査担当部署は調査終了後、調査結果及び収集した資料情報等について主管課を通じて局課税統括課経由により試行部署へ提出する。

ハ C区分への対応

C区分に判定した管理対象者については、関連法人等を含め、原則として局署において帖佐を実施しても差し支えないが、調査の際には、当該管理対象者グループ又は富裕層一般における投資行動等に関する有益な情報を入手することができるよう、局課税総括課が試行部署と協議のうえ、主管課を通じて調査担当部署又は関係部署に対し、収集すべき事項を具体的に指示又は依頼する。

なお、調査担当部署は調査終了後、調査結果及び収集した資料情報等について主管課を通じて局課税総括課経由により試行部署へ提出する。

ニ 区分管理の判定替え

試行部署は、管理対象者の区分について判定替えを実施した場合には、速やかに庁課税総括課へ報告するとともに、その管理対象者及び関連法人等を所管する局課税総括課経由により、管課にその旨を連絡する。

(5) 濃淡をつけた納税管理

試行部署は、限られた事務量を効果的に活用する観点から、(4)に掲げる管理区分に応じた適切な事務量配分に努める。

特に、A区分に判定した管理対象者については重点的に事務量を投下し、調査企画に向けた資料情報の集積及び分析を行う。

(6)指定の解除等

管理対象者(実質基準により指定した者に限る。)のうちC区分に判定した者であって当該区分における継続的な管理の結果、これ以上重点的な管理を特に要しないと認められた者については、重点管理富裕層の指定を解除し、試行部署は局課税統括課経由で速やかに庁課税統括課へ報告するとともに、その管理対象者及び関連法人等を所管する局課税総括課経由により主管課にその旨を連絡する。

また、関連法人等のうち、管理対象者との一体的な管理の結果、当該管理を継続することを等に要しないと認められた者については、重点管理富裕層名簿から消除する。

なお、重点管理富裕層としての指定を解除した者及び重点管理富裕層の関連法人等から消除した者について収集していた資料情報は、局内の関係部署に提供する。

(7) 実地調査の際の局への連絡

管理対象者又は関連法人等を所管する署は、管理対象者グループとして管理されている納税者に対して実地調査を実施する場合には、事前通知美の3週間前(無予告の場合は調査着手予定日の4週間前(ただし、実地調査を実施する署が、管理対象者を所管する局管内以外の場合には調査着手後速やかに))までに、管理対象者又は関連法人等を所管する主管課を通じて、局課税総括課経由により、管理対象者の納税地を所轄する局課税総括課に連絡する。

なお、局への連絡の際には、重点管理富裕層名簿の写しに調査手続きチェックシート(事前通知用)または事前通知を要しない調査の適否検討表を添付の上、連絡することとする。

また、連絡を受けた局課税総括課は、試行部署と協議し、上記(4)ロ又はハのとおり、管理対象者又は関連法人等を所管する主管課を通じて、調査担当部署に対し、当該管理対象者グループに関する多角的な検討・分析に有効な資料情報の収集等について具体的に指示し、調査担当部署は調査終了後当該資料情報を主管課を通じて局課税総括課経由により試行部署へ提出する。

5. 資料情報等の集約

試行部署は、すべての管理対象者グループについて、継続的に集約・管理すべき資料情報を厳選し、原則として、管理対象者及び関連法人等を所管する主管課を通じて、局課税総括課経由により、管理対象者の納税地を所管する局の試行部署に集約する。

また、A区分又はB区分に判定した管理対象者グループについては、課税上の問題点の抽出等又は保有資産の動向把握等の程度により、必要に応じて、その他の資料情報を収集・管理する。

なお、これらの資料情報等の集約に当たっては局署の事務負担にも配慮する。

第3 調査体制

~ 省略 ~

第4 調査管理課等への情報収集依頼等

~ 省略 ~

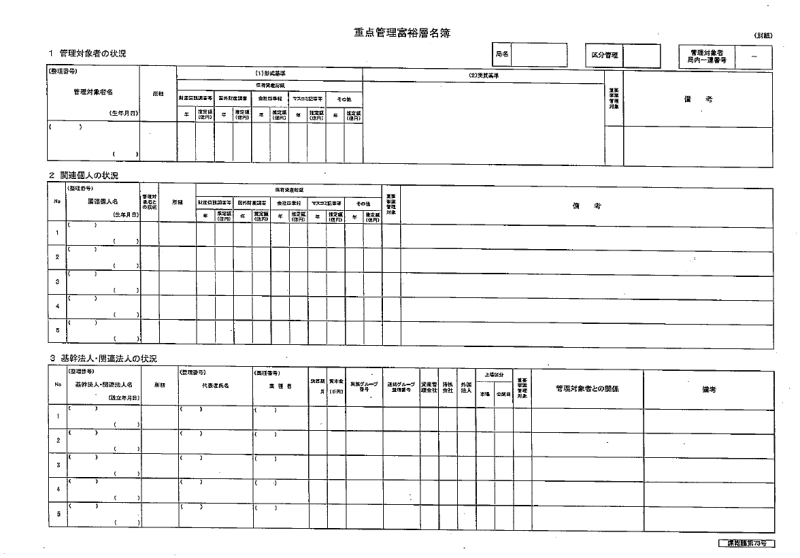

重点管理富裕層名簿のイメージ

重点管理富裕層に係る管理・調査体制の事務運営要綱のまとめ

- 富裕層をA区分(問題視)、B区分(情報収集)、C区分(経過観察)に分類して効率的に調査

- 調査に際しては通常の担当ではなく、試行部署が音頭を取る

- 富裕層の関連する法人、個人関係についても必要なものを整理する

- 富裕層の資産の推定については、財産債務調書、国外財産調書、会社四季報、マスコミ記事等を活用する

というところでしょうか。税務署は四季報を活用しているのですね。大株主の状況から株価と保有株数でどれくらいの資産を持っているかわかるのと、売買して移動したかわかりますからね。

マイナンバーの浸透で、資産課税の強化と投資等含めた総合課税に世の中向かっていくことが想定されます。もちろん国民の反発も多い分野ですから選挙も考慮し、そう簡単には進まないと思いますが、財源が足りない状況を考慮すると税収を伸ばさないといけないという危機感が勝り、意外に早く世の中変わるかもしれません。

個人的にはマイナンバーの浸透でクリアになるのであれば課税業務を大幅に減らして小さな政府を目指してほしいものです。あっ、そうすると税理士の仕事も減りますね(笑)

![[ケーススタディ] バレる海外資金移動。債務を払わず海外逃亡で逮捕](https://eagle-acc.com/wp-content/uploads/2015/11/ATM.jpg)